「まとまったお金があるんだけれど一括投資して良いのか?積立投資にした方が良いのか?を悩んでいる」という話をよく聞きます。

また初心者には積立投資がオススメとよく聞くけど、なぜ積立投資がオススメなのか?

この記事では、過去の実データを用いてわかりやすく説明します。

- 積立投資と一括投資の違い

- 積立投資と積立投資のリターンの差(過去の実データで計算した場合)

- どんな人が積立投資に向いているか

- どんな人が一括投資に向いているか

- 節約、副業、投資でFIRE目指してがんばっています。

- 投資について

- つみたてNISAで合計320万円を積み立て(夫婦2人、2018年から4年間)

- 約160万円(+50%)の含み益 ※2021年12月末時点

積立投資と一括投資の概要

積立投資とは

- 定期的に少額ずつ金融商品を購入する投資方法です。資金負担が少なく、長期継続をしやすいのが特徴です。(積立 NISAの場合、毎年40万円を20年間、合計800万円を積み立てます。)

- 定期・定額で購入し続ける方法なので、投資時期(時間)を分散することになり、価格変動リスクを軽減する効果が期待できる。(ドルコスト平均法)。

- 毎月決まった商品を定期・定額で購入することができるので、投資の手間が少ないです。多くの金融機関や証券会社では、自動買い付けの設定が可能。

- デメリットは、決められたタイミングで少額ずつ商品を購入する投資方法なので、上昇相場でもリターンは小さくなりやすい。

一括投資とは

- 一括してまとまった額(例えば前の頁だと800万円)を購入する投資方法です。相場が急上昇した場合など短期間で大きなリターンを狙えます。複利効果も積立投資より大きいです。

- 短期で大きなリターンを狙えるが、そのためにはまとまった資金が必要です。

- 投資資金を増やせば、そのぶんリスクも高くなります。そのため一括投資では下げ相場に突入すれば、含み損は積立投資と比べてかなり大きくなります。特に投資初心者の方は、このような大きな下落を経験すると怖くなって投資自体を断念するケースも少なくありません。

投資リターンは一般的には、積立投資 < 一括投資です。

リターンが、一括投資 < 積立投資 となるケースはあるのか?

また実際にはどれくらいのリターンの差があるのか?

過去の実際のデータを使用して検証します。

検証に使用するデータ

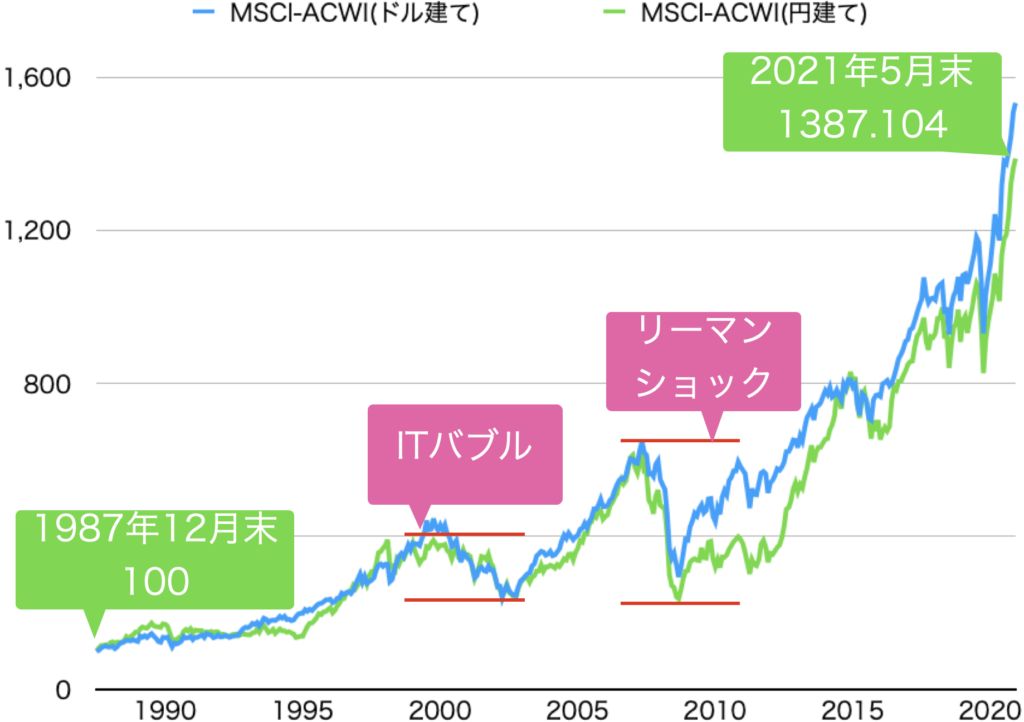

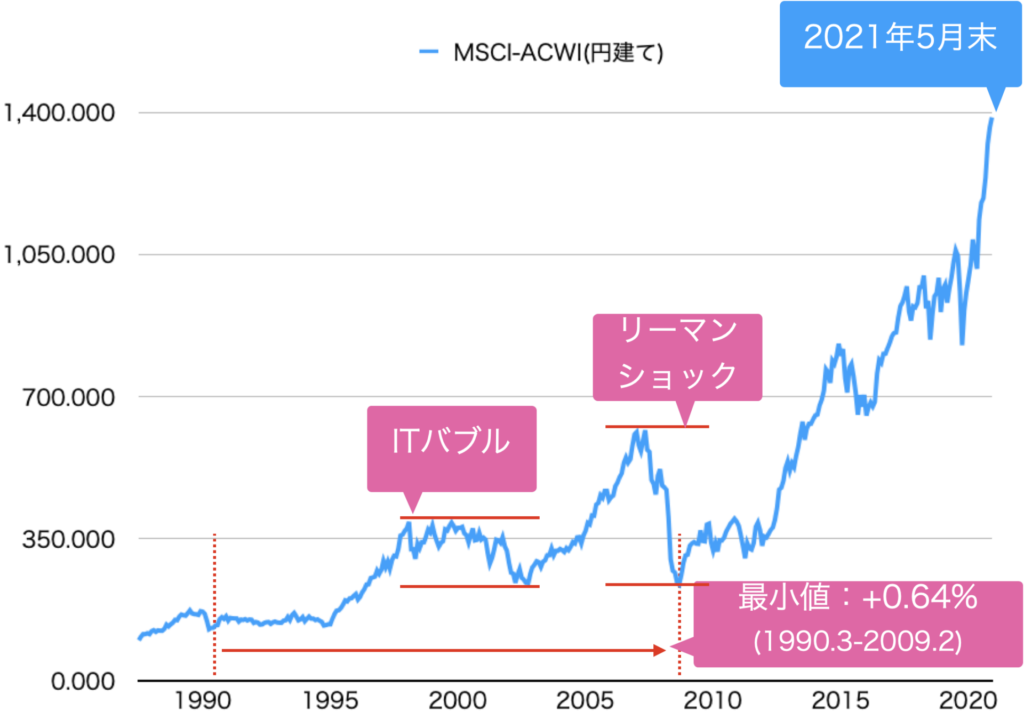

MSCI ACWI指数(ドル建て、1987年12月~2021年5月)

ACWI(オール カントリー ワールド インデックス)は、eMAXIS Slim全世界株式(オール・カントリー)にも採用されている指数です。

今回使用するデータは、1987/12/31を100として、その後毎月月末時点でいくらになっていたかを示すデータです。

暴落はあっても34年で約15倍(+1,432%)。

100万円が1,532万円になったんですね!

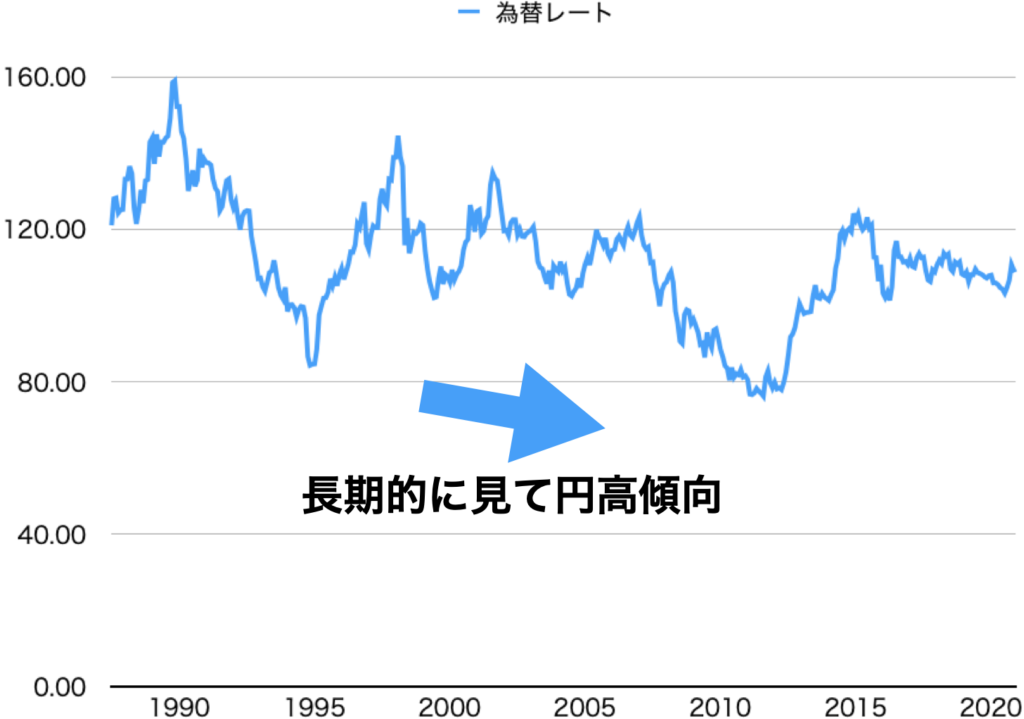

USD/JPY外国為替(1987年12月~2021年5月)

積立NISAで運用する時は日本円で考える必要があるので、MSCI ACWI指数(ドル建て)を日本円に換算して使用します。

円高傾向の為、円換算するとリターンは小さくなるけど、それでも34年で約14倍(+1,387%)。

100万円が1,387万円になったんですね!

計算①(積立投資の場合)

まずは積立投資の場合のリターンを計算してみます。

計算方法

- 1987年12月末(指数:100.00)に3万円分(300口)購入。翌月の1988年1月末(指数:108.430)に3万円分(277口)購入。

- 1988年11月末(指数:123.244)まで、1年間購入を繰り返して合計12回積み立て購入して、トータル36万円で3,080口を購入。

- 1988年11月末(指数:123.244)時点で3,080口保有しているので、評価額は379,592円。リターンは購入金額36万円に対して、+5.44%。

- 1988年1月に積立開始した場合も同様に計算。

- 以降、2020年6月に積立開始した場合まで同様に計算。合計391回計算して、最小値、最大値、平均値を求める。

※5年、10年、15年、20年、25年積み立てた場合も同様に計算。

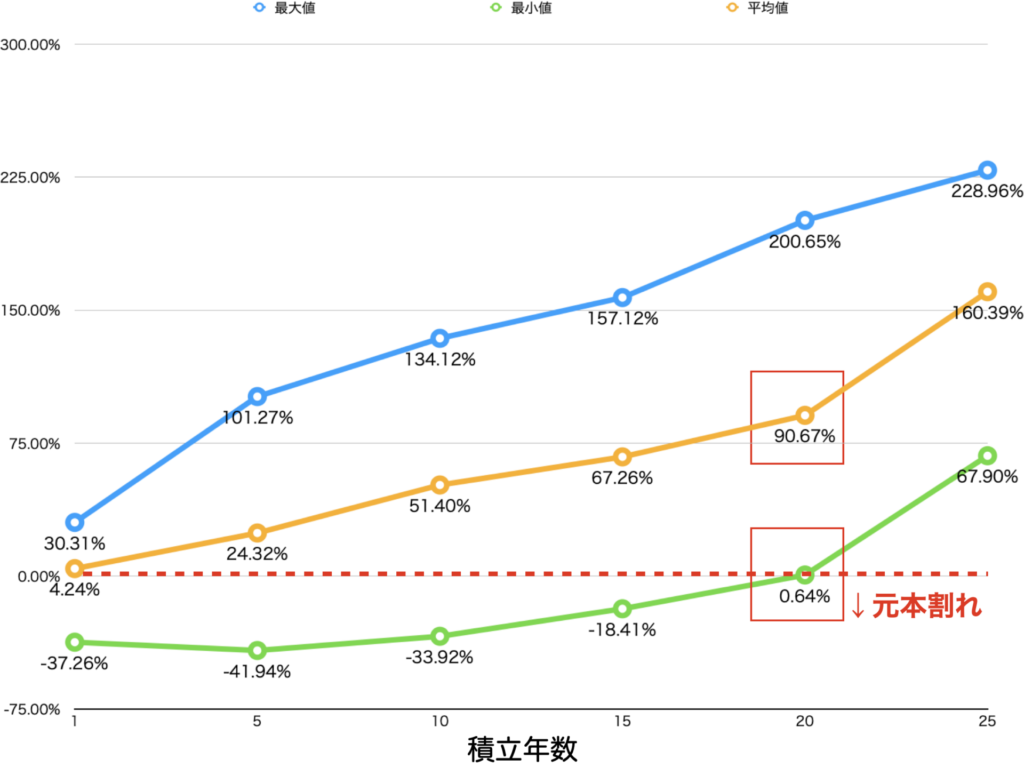

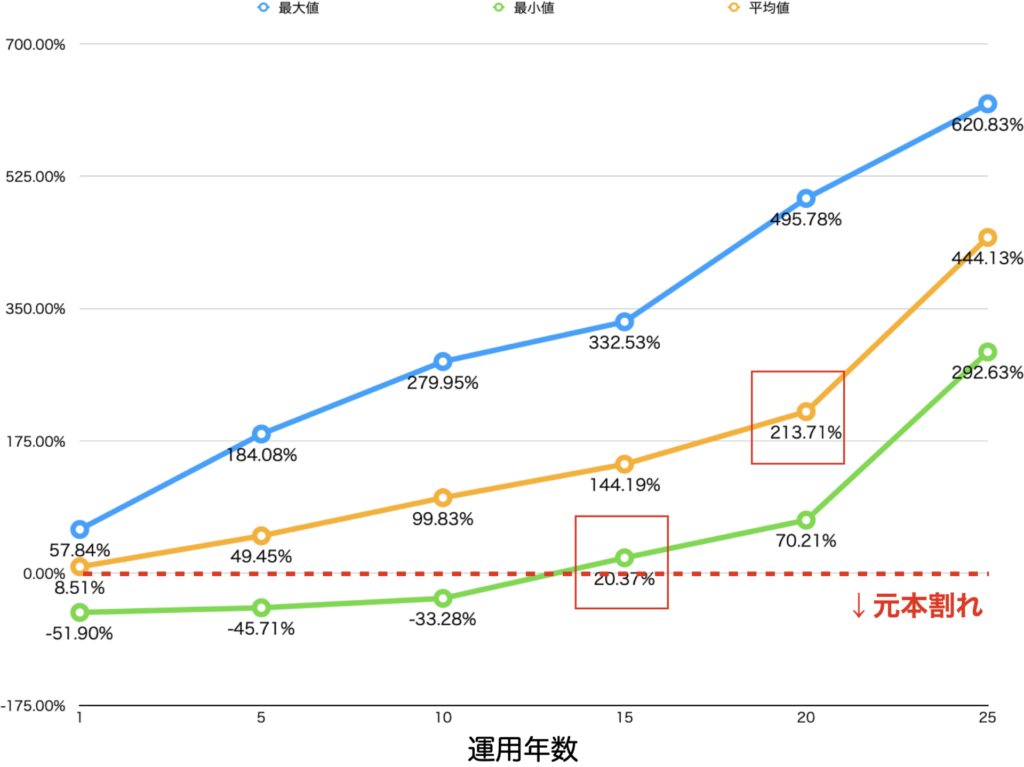

計算結果(積立年数別リターン)

20年以上運用で、最悪ケースでも元本割れ無し。

20年運用の場合、平均値が+90.67%なので100万円積み立てた場合なら190.67万円。

計算②(一括投資の場合)

次に一括投資のリターンを計算してみます。

計算方法

以前の記事に詳しく書いていますので、そちらを参照してください。

計算結果(運用年数別リターン)

15年以上運用で、最悪ケースでも元本割れ無し。

20年運用の場合、平均値が+213.71%なので100万円運用した場合なら313.71万円。

積立投資と一括投資のリターン比較

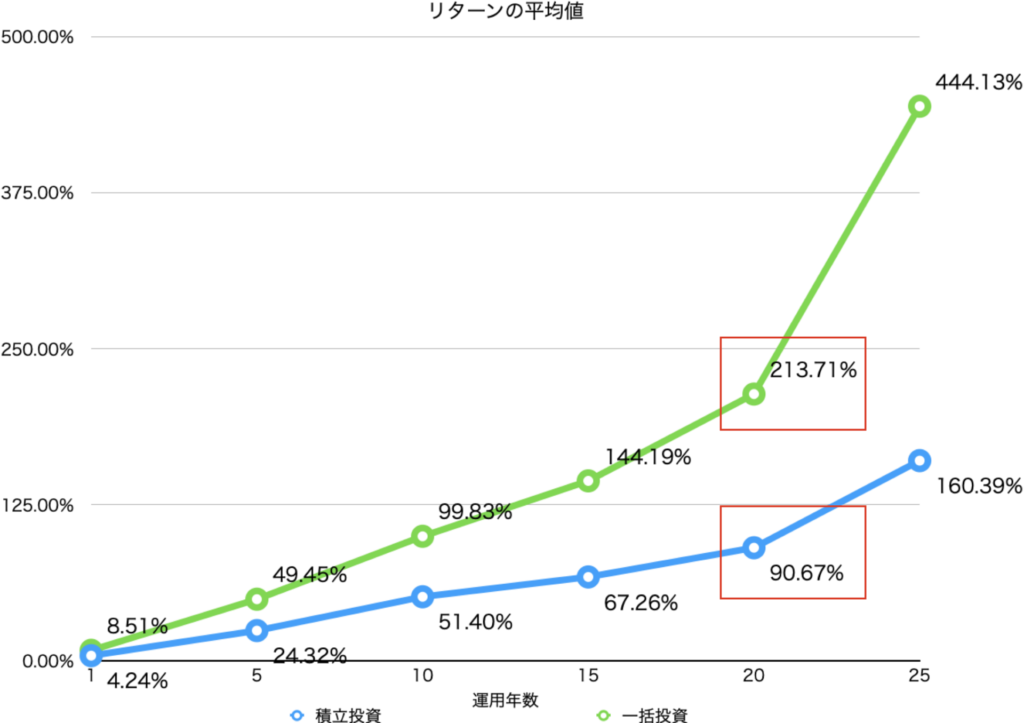

リターンの平均値

全ての運用年数について一括投資の方がリターンが大きい。

運用年数が長くなるとリターンの差がさらに大きくなる。

例:20年運用の場合

一括投資:100万円→313万円

積立投資:100万円→190万円

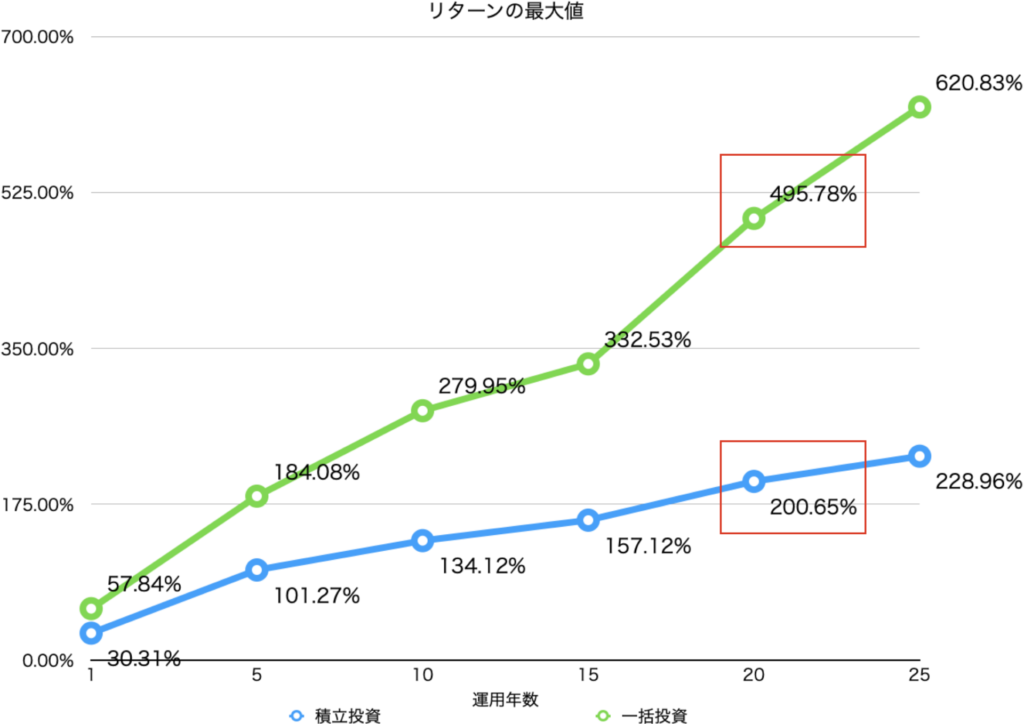

リターンの最大値

平均値と同じ傾向。

全ての運用年数について一括投資の方がリターンが大きい。

運用年数が長くなるとリターンの差がさらに大きくなる。

例:20年運用の場合

一括投資:100万円→595万円

積立投資:100万円→300万円

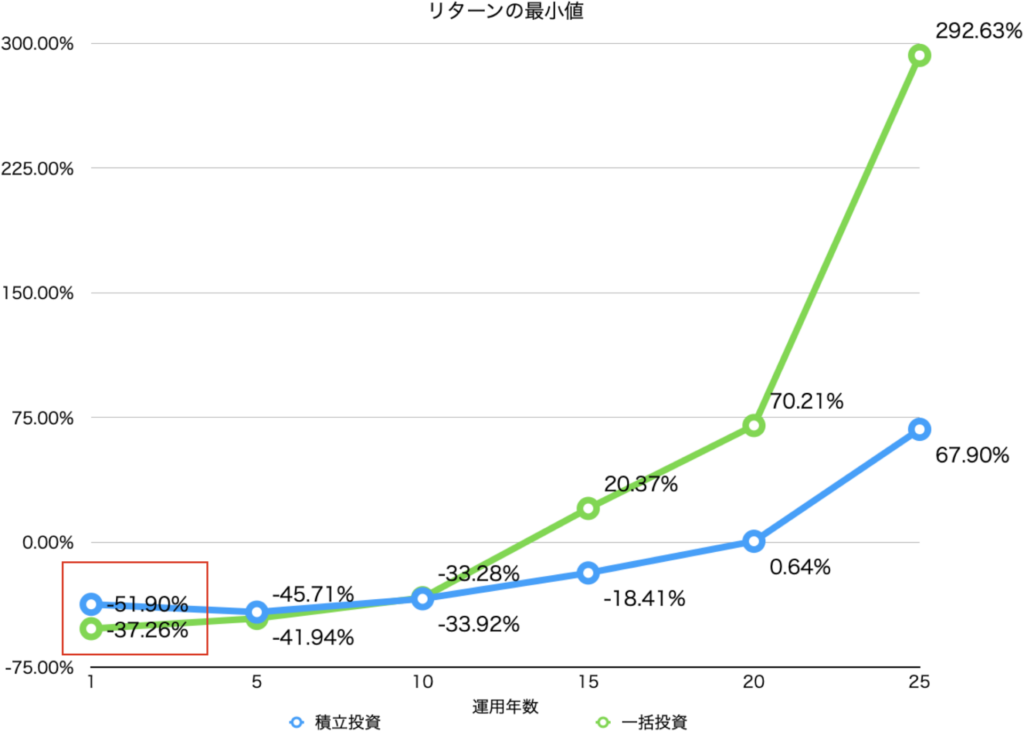

リターンの最小値

運用年数10年まではリターンに大きな差は無い。

但し、一般的に一括投資の方が投資金額が大きい為、含み損の金額も大きくなる。

例:一括投資で800万円投資

1年目で-51.90%になると、800万円→385万円。

例:積立投資で800万円投資

1年目で-37.26%になっても、40万円→25万円。

積立投資の20年運用の最悪ケース

積立投資した場合、20年運用しても最悪ケースで+0.64%はちょっと低すぎる気がしますね。

今回計算した過去の最悪ケースは、20年積立してきて、リーマンショックのどん底になった場合のリターンです。

12年後の2021年にはここまで回復しているので、積立NISAの場合、非課税期間終了まで運用を続ければ、十分リターンが出ると期待できる。

まとめ

- 全ての運用年数についてリターンの平均値は、積立投資 < 一括投資。

- 運用年数が短いとリターンの差は小さく、運用年数が長くなるとリターンの差は大きくなる。(複利効果も一括投資の方が大きい為)

- 積立投資はリターンが小さいように見えるが、徐々に積み立てていく為実質的な運用期間が短い為です。例えば積立NISAの場合、非課税運用期間が終了するまで運用を継続すれば、十分なリターンが期待できます。

- まとまった資金があって、何があっても長期間運用できる自信がある方は、大きなリターンが期待できる一括投資に挑戦するのも良いかもしれません。

※あくまで過去データで検証した場合の結果です。